桥水ALLW全天候策略ETF:穿越周期的“懒人配置”神器

去年写了资产配置的策略文章:家庭资产配置策略 其中有一个策略是比较有意思的,叫做「全天候策略」

桥水基金(Bridgewater)的「All Weather」策略曾创下20年年化11%的神话,如今它被装进了一只ETF。

这个策略由著名的桥水基金创始人 Ray Dalio 提出,就是写了《原则》一书那位。

虽然那篇文章已经介绍过了,这里还是再介绍一下,方便新读者理解。

全天候策略(All Weather)

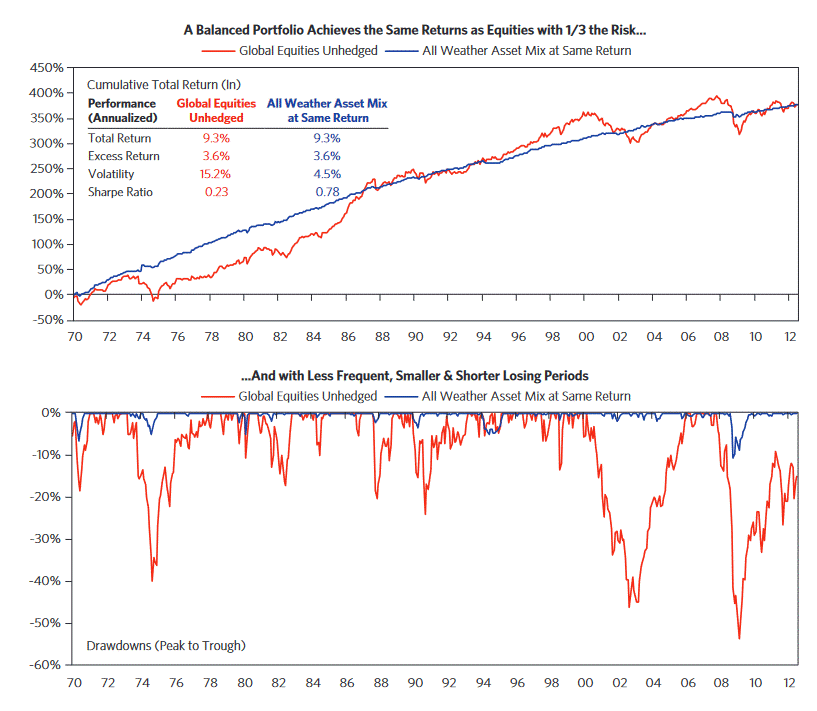

先看一下这个策略的战绩:

从对比可以看到,全天候策略(蓝色线)非常平稳,回撤也是非常的小。

再看策略本身:

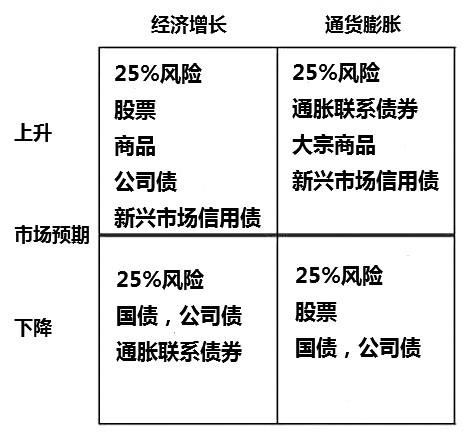

首先理解“天候”,"All Weather" 也被称为 "All Seasons",Ray Dalio认为,经济也有四季,不同点在于,没有人知道下一个“季节”是什么

经济四季:

(1)通货膨胀(Inflation)

(2)通货紧缩(Deflation)

(3)经济增长率上升(Rising economic growth)

(4)经济增长率下降(Declining economic growth)

资产的配比则采用 Risk Parity 的配置方式,即让每种资产给整体组合带来的风险尽可能一致。

具体的配比桥水基金没有直接公布,以下据说是Ray Dalio在采访中透露的:

-

股票– 美国股市:30%

-

债券– 长期公债:40%

-

债券– 中期公债:15%

-

原物料– 黄金:7.5%

-

原物料– 综合商品:7.5%

其中,30%的美国股市,也可以换成接近全球股市的配置:

-

18% 美国大型股票

-

3% 美国小型股票

-

6% 非美国已开发国家股票

-

3% 非美国开发中国家股票(新兴市场股票)

优点:

-

显然,风险被均摊了(本策略的核心原理)

-

该策略组合的回报波动率小,对投资者的情绪影响小😆

缺点:

-

市场利好的时候,收益不如标普500

-

原物料部分资产不是个人投资者可以配置的,一般大型的基金才有能力长期持有

全天候策略 ETF:ALLW

SPDR Bridgewater All Weather ETF(ALLW)是道富全球旗下发行的 ETF,桥水基金担任顾问。

基金概况

-

名称:SPDR Bridgewater All Weather ETF(ALLW)

-

上市交易所:纳斯达克(Nasdaq)

-

投资目标:追求长期资本增值(Long-term capital appreciation)

-

管理费:0.85%(无分销费,其他费用暂估为0%)

-

成立时间:2025年3月5日。

核心投资策略

核心的策略其实就是上文的「全天候策略」了,基金最终实现的是各类资产的风险互相抵御,中间的衍生品、子公司等等都是持有的手段。

模型驱动

-

基于 Bridgewater Associates 的“All Weather”资产配置模型,平衡不同经济环境(增长与通胀)下的风险敞口。

-

通过 多资产类别(股票、债券、大宗商品)和 衍生工具(期货、远期、互换等)构建组合,无单一资产类别上限。

风险平衡机制

- 通过资产的结构性敏感度对冲宏观风险:

- 增长敏感型资产(股票、大宗商品)与 防御型资产(固收债券、通胀挂钩债券)结合。

- 通胀敏感型资产(大宗商品、TIPS)与 低通胀资产(政府债、股票)结合。

波动率目标

- 模型组合年化波动率目标为 10%-12%,但实际波动可能因市场环境显著偏离。

工具运用

-

直接投资股票、债券,或通过 ETPs(交易所交易产品) 和 开曼子公司(投资大宗商品衍生品)间接获取敞口。

-

子公司资产占比不超过基金总资产的25%(出于税务合规考虑)。

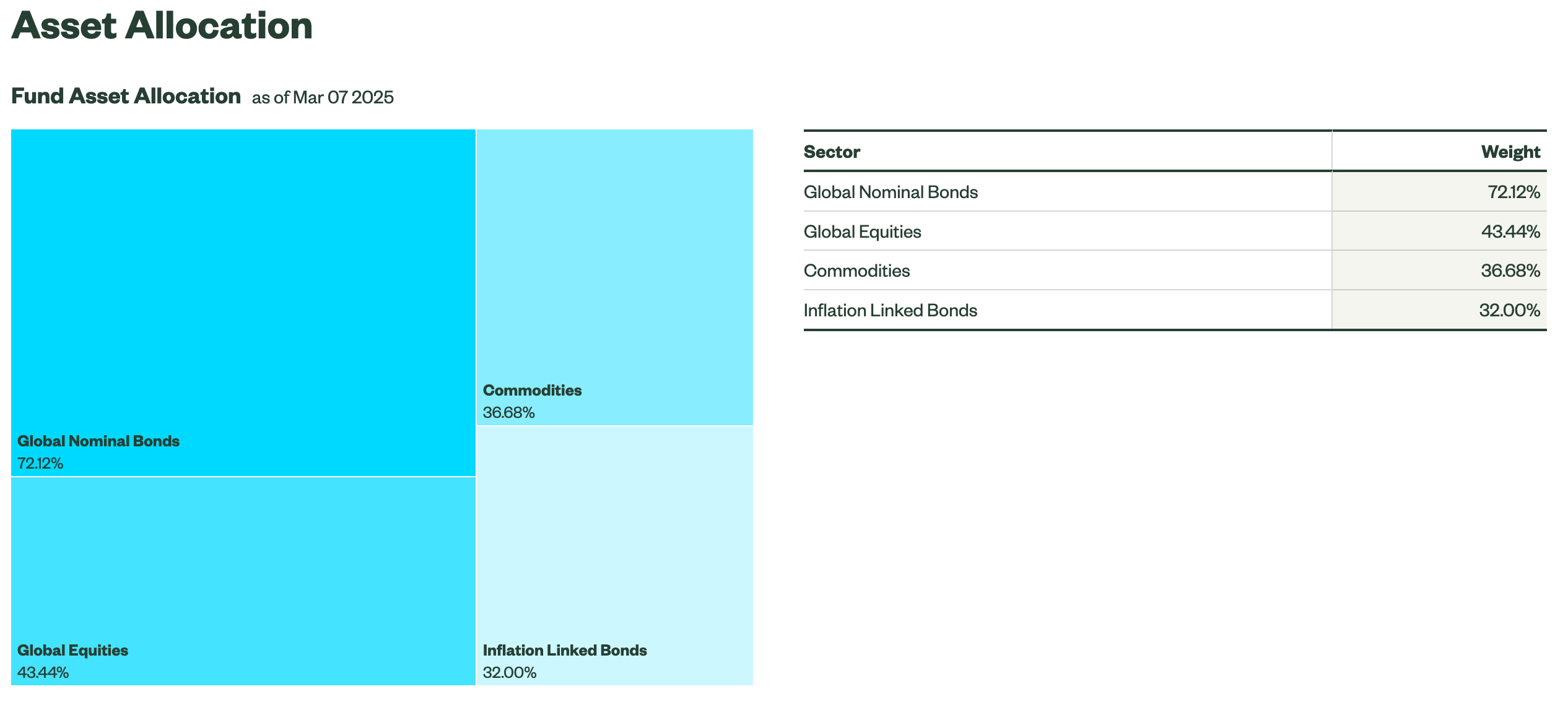

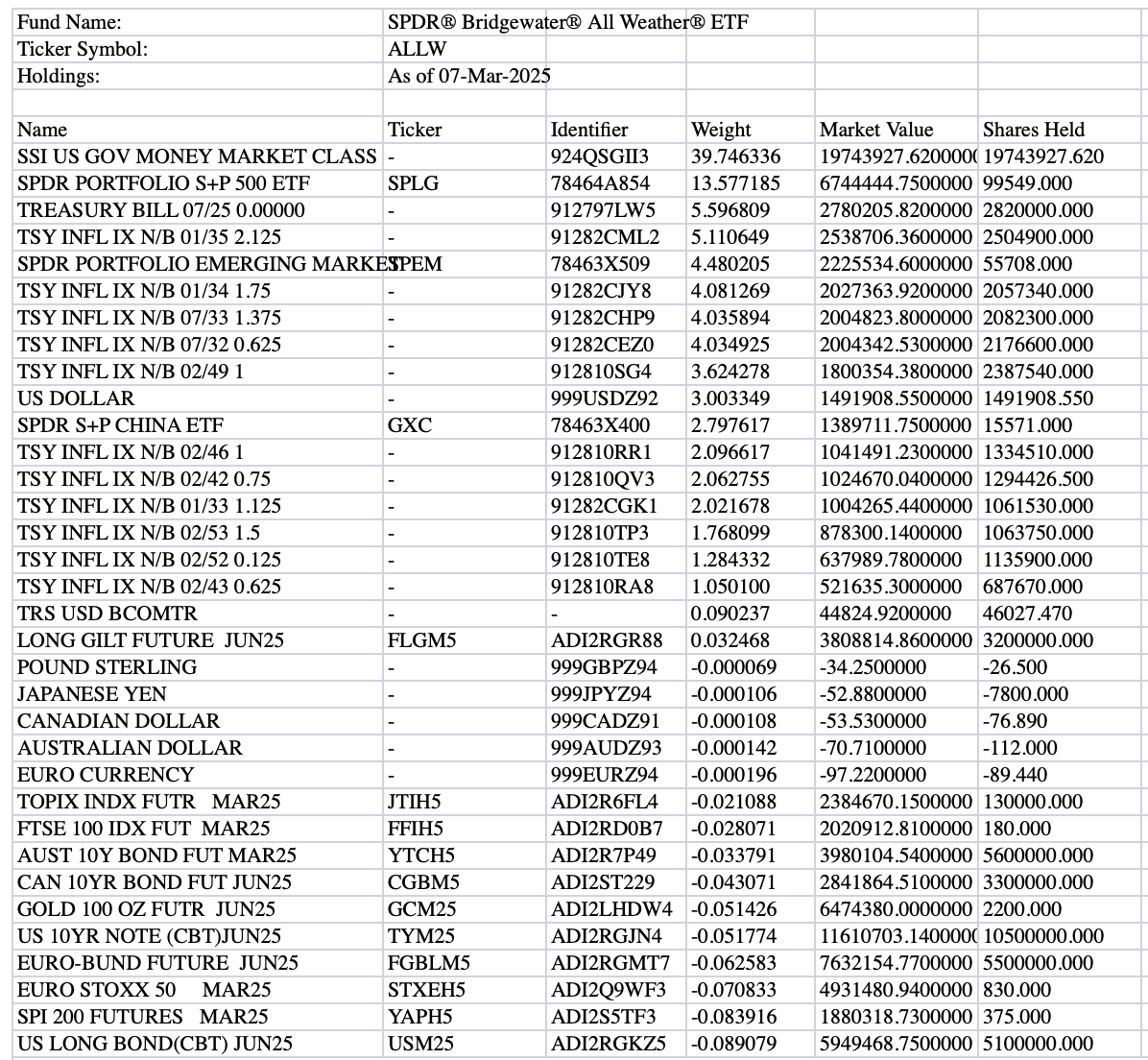

持仓一览

💡 这里资产总和远超了 100%,是因为持有了衍生品的原因。

从持仓细节中可以看到配置还是比较“简单粗暴”的。

TSY 之类的都是美国通胀保值国债。股票市场可以看到 GXC 标普中国ETF,SPEM 标普新兴市场,大宗的比如黄金期货等

值不值得买?

值得的点

-

属于「抄作业神器」:桥水模型经30年验证,「官方正版」值得入手。

-

通胀时代刚需:大宗商品 + 抗通胀债券对冲货币贬值。

-

一键全球配置:覆盖美股、新兴市场、大宗商品、利率衍生品。

-

抗波动神器:对冲股债双杀风险,适合作为资产配置「压舱石」。

不值得得点

-

高波动资产:含原油、铜期货,地缘冲突下可能剧烈震荡。

-

杠杆陷阱:衍生品占比超30%,极端行情或放大亏损。

-

各国资产风险:如A股通过QFII投资,政策变化可能影响流动性。

-

管理费偏高:相比Vanguard等指数基金(0.03%费率),成本差距明显。

-

黑箱隐患:模型细节未公开,过度依赖桥水团队稳定性。

一挪迈的思考

ALLW 解决了桥水官方一直以来对全天候的黑箱保密手法,作为投资者,以往我们只能把这个理论学了,然后模仿它的策略。这回算是推出了「官方原版策略」的ETF。即使是新手也可以享受「全天候」这个配置策略了。

个人认为,ALLW 适合追求长期复利(5年以上),想要省心定投且希望无脑对抗风险的朋友。

目前对我来说,ALLW 暂时不会纳入到我的资产配置计划(2025 我的资产配置调整)中,姑且先看看这个上市没几天的 ETF 再说。

你会尝试这类「大佬同款」策略吗?

原创不易,如认为有价值,请不吝赞赏充电⚡️