2025 我的资产配置调整

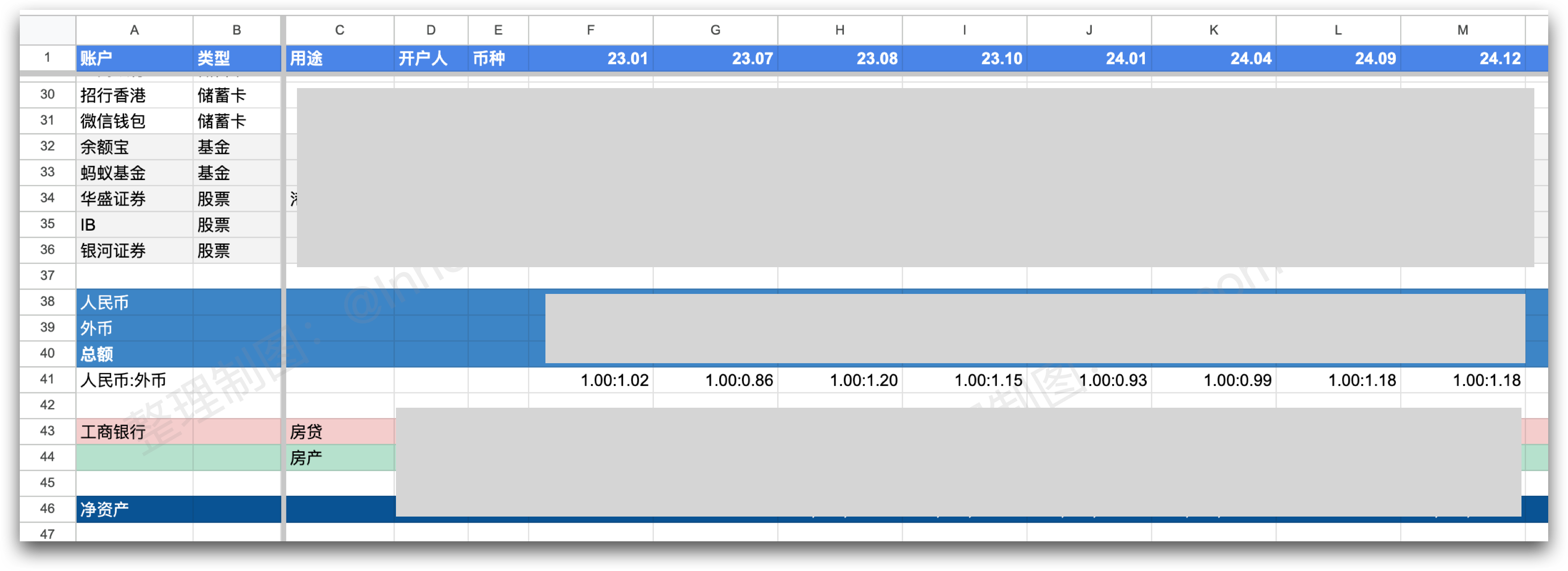

2024 年无论经历了什么,今天都已经是过去式了。这两天又复盘了下家庭资产负债表,顺便微调了一下我的资产配置策略(去年分享的:家庭资产配置策略)。

首先是资产负债表,我的表格比较简单,核心记录每个账户的余额,并调用 Google Finance API 实时换算外币汇率为 CNY。好奇如何做的,可以看:财务自由之路:我到底有多少钱?

两个人总共三十几个账户,看上去很离谱,但是现代社会好像也正常。加上做自媒体的原因又多了不少账户。我的表格中非现金资产只记录了房产,并没有家里的其他实物资产,主要我懒得估价。有耐心的话,也可以记录一下。

比较惊讶的是,近两次的记录,一次是9月,一次是12月,这三个月一顿操作猛如虎之后,外币和人民币的比值居然一模一样。

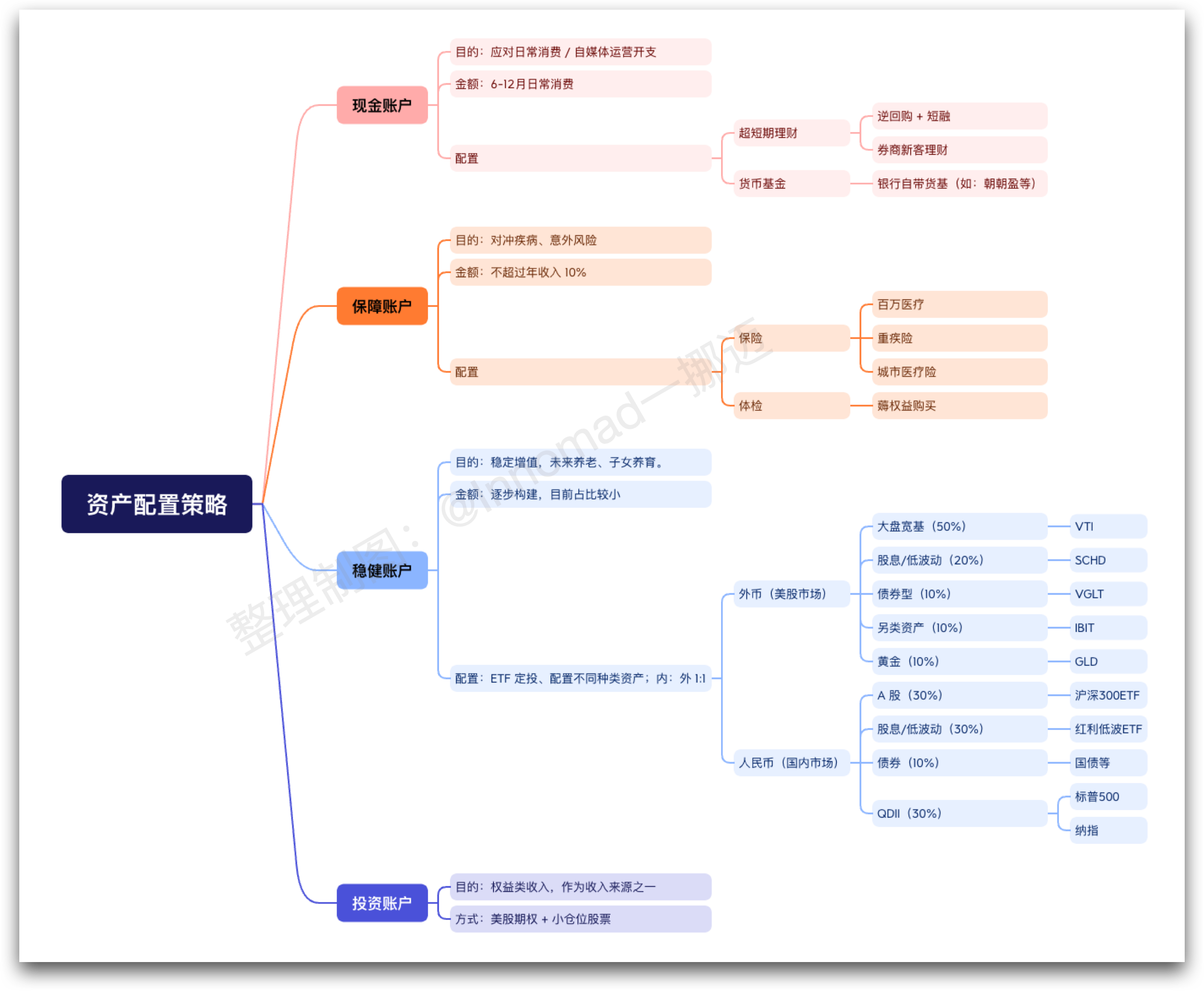

进入正题,2025 年的资产配置调整。

整体上的策略和之前一致,分为四个部分,但和网上的 4321 有所不同,我的配比完全是按照我的主观逻辑配置的,因为我并非坐拥大量资产,作为一个普通人的水平,还是要想办法最大化利用资金。

现金账户

这部分主要用于应对日常消费,通常是建议留 6 个月左右的日常消费额度。对于我来说,运营自媒体等有一些额外的资金需要腾挪起来,我就 double 一下。

配置的产品主要是一些短期的低风险理财,比如逆回购之类的产品。因为招行被我作为了储蓄账户的中枢,还负责着一串账户的动账激活(长期没有资金活动账户就会被冻结,无奈之举)、自动还贷、社保缴纳、水电缴纳等自动扣费项目。因此招行部分会使用招行的货币理财。

券商的新客理财其实也可以薅一下,虽然有金额和时间限制,但是家里人全部轮着开起来,好像也能玩好几年…

保障账户

这部分主要用于对冲意外和疾病风险。资金的占比实际上看买了什么产品。这部分我没有配置很多,双持了百万医疗 + 重疾,以及杭州的西湖益联保。

此外是全家的体检,这部分原本是通过公司的协议价实现的,现在需要自己去研究了。

稳健账户

这部分是在持续建设中的。目前占整体资金的比重还比较轻,未实现的部分还分散在现金和投资账户中。

这部分的目的主要是构建下半辈子的经济基底。

我的构思是外币和人民币差不多 1:1 的配置,以对冲体制风险。由于我不参与换汇操作,1:1 的对比全靠消费和增长来 balance。目前看实现的还挺不错的。

首先讲外币部分。

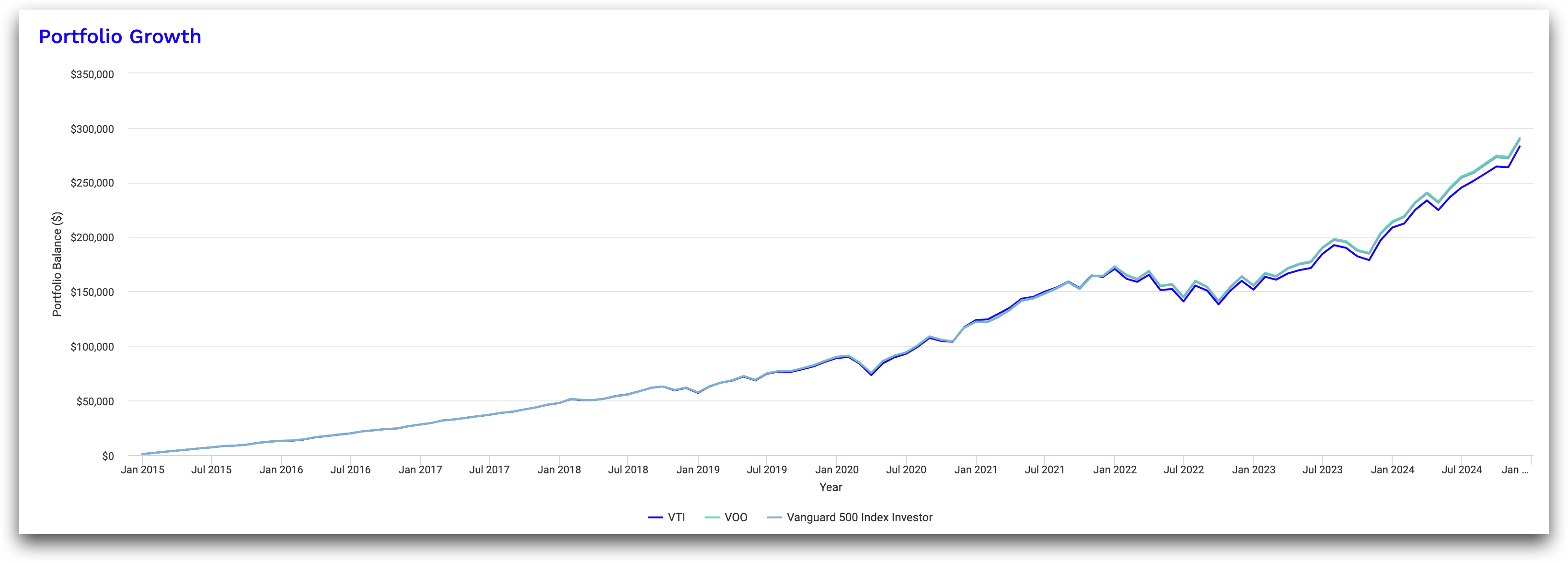

主体还是大盘宽基,这部分我选择的 VTI,和 VOO 相比,多了小盘股部分,可以看作是美股整体市场的 ETF,当然标普 500 占了大部分的市值,所以这俩个的差别也不太大:

五分之一仓位构建 SCHD,SCHD 是 Reddit 多个板块上的当红炸子鸡。经过剖析,确实还是比较稳健的,仅仅在最近几年因为科技股持仓比例不大而被一些新秀超过。长期定投,我觉得还是我的首选。

债券、黄金、另类资产作为对冲使用。债券部分已经在构建,但保持非常小的占比。打算逐步构建黄金和加密货币资产。

黄金目前处于高位,马上川宝2.0上线带来的波动以及通胀的担忧可能会造成黄金有大幅回调的可能。但地缘冲突越发的多,黄金这个古老的对冲工具可能又会有新高的可能。这个我觉得各执一词,都很有理,我的打算是逐步构建,逢回调入一些吧。美股市场还有期权可以对冲使用,问题也不大。

加密货币虽然近期在震荡波动中,但川宝2.0的宽松监管可能给他带来无限的想象力。配置一点总没错,我的选择是 ETF,IBIT 从上市开始我就在买入了,25年还会继续。

然后是人民币部分。

这部分其实也是最难玩的(dddd)。目前仍然保留了我 1/2 我定投多年的沪深 300 仓位。这部分其实打算移下仓,换成场内 ETF,没事做下备兑也不错。

这几年的困难模式,红利低波成了新星。未来股息分红类看上去依然吃香,移动 1/2 的 300 仓位过去玩玩。

今年还买入了超长国债,比例不多。在未来的周期内,应该也挺香。

最后的 QDII 是解决资产比例的,虽然人民币和外币是 1:1,但资产可以再偏一点。

投资账户

这部分是目前是大头,因为我要让它成为我的主要收入来源,所以大部分流动子弹都在这里了。25 年的策略,是更加坚定的做一家 “一个人的保险公司”。这部一部分的细节会在后面的系列文中再展开。

因为投资账户基本是期权,所以也没有长期持仓,这一块没啥好说的。

一挪迈说

我觉得资产配置是一个持久的事情,随着自身知识水平的提升和对环境的观察,会有持续性的调整发生。定个目标,季度/半年后看看吧。

原创不易,如认为有价值,请不吝赞赏充电⚡️