DGRO ETF 深度解析:高股息+稳健成长,与SCHD对比谁更胜一筹?

在美股投资中,高股息ETF因其“股息收益+资本增值”的双重优势,成为追求稳健收益投资者的热门选择。其中,**iShares Core Dividend Growth ETF(DGRO)与Schwab U.S. Dividend Equity ETF(SCHD)**堪称两大明星产品。本文将从收益表现、持仓策略、费用成本等维度,深度剖析DGRO的投资价值,并与SCHD展开对比,助你找到适合自己的“躺赢”工具。

DGRO 核心优势

基本面亮点

DGRO追踪的是“晨星美国股息增长指数”,筛选标准严格:要求成分股连续5年股息增长,且派息率不超过75%。这一策略兼顾了企业的盈利能力和股息可持续性。其股息年化收益率约为2.03%,五年累计回报率达106.43%,费用率仅**0.08%**19。

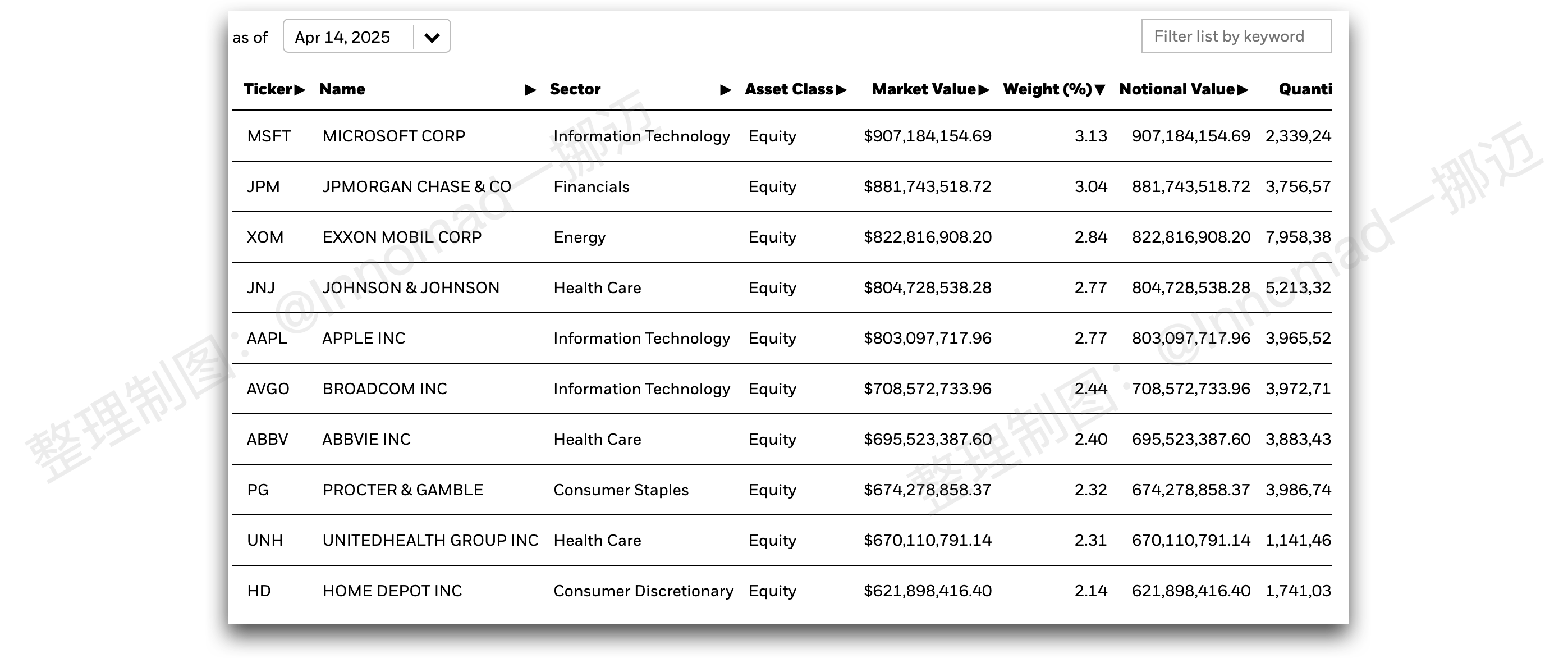

持仓结构:科技+金融双引擎驱动

DGRO目前持有416只股票,前三大持仓为微软(3.13%)、摩根大通(3.04%)、埃克森美孚(2.84%)

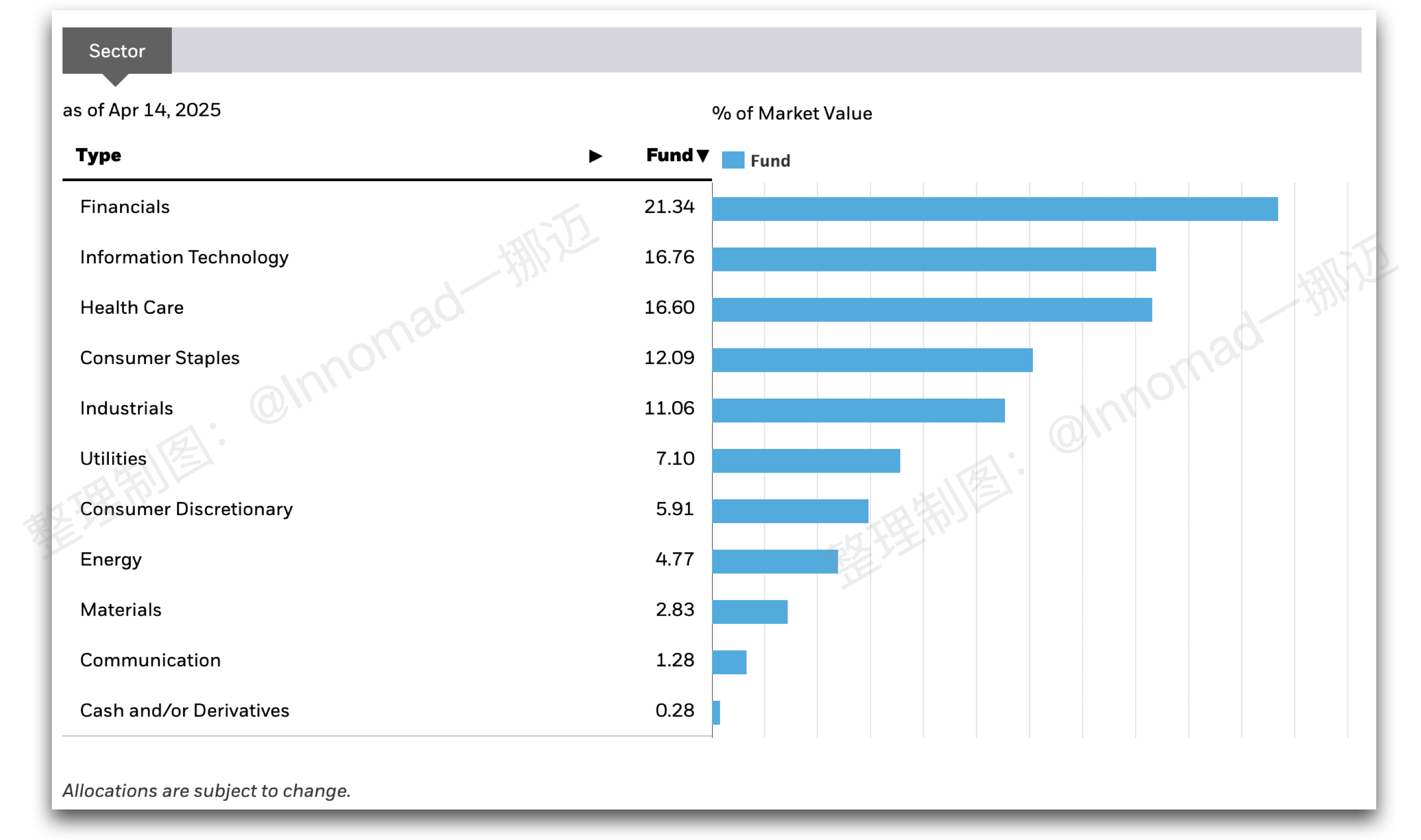

行业分布均衡,金融(21.34%)与科技(16.76%)占比最高,兼顾传统行业的稳定性与科技股的成长性。

与SCHD对比:谁更“能打”?

基本面

| 维度 | DGRO | SCHD |

|---|---|---|

| 股息收益率 | 2.35% | 4.10% |

| 五年回报率 | 70.20% | 57.48% |

| 费用率 | 0.08% | 0.06% |

| 持仓数量 | 416只 | 98只 |

| 重点行业 | 金融、科技 | 金融、工业 |

| 指数对标 | 晨星美国股息增长指数 | 道琼斯美国红利100指数 |

关键差异分析:

-

行业覆盖:SCHD 偏向于金融和传统工业,DGRO 则是金融和科技。

-

管理费用:SCHD 的管理费略低一筹

业绩表现

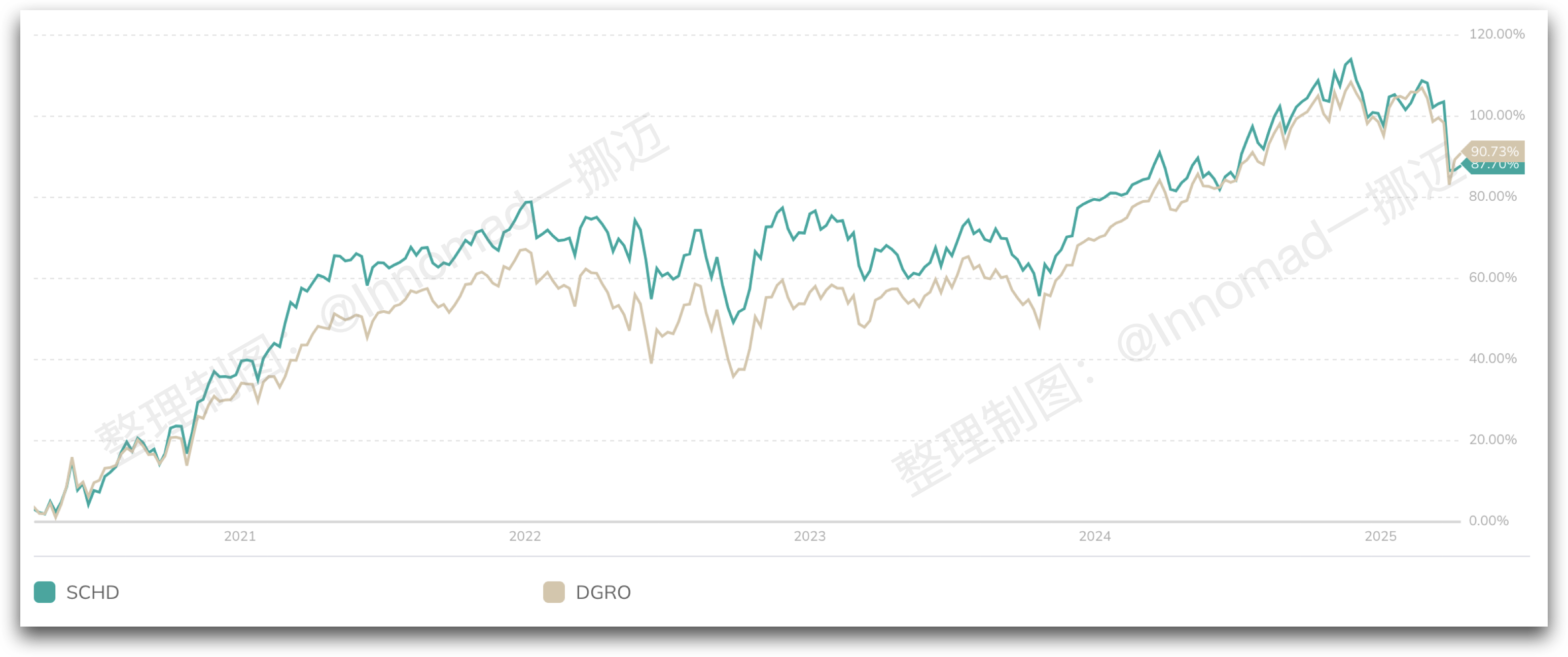

近5年业绩走势对比:

业绩回报看,在近5年范围内,SCHD 更好一些

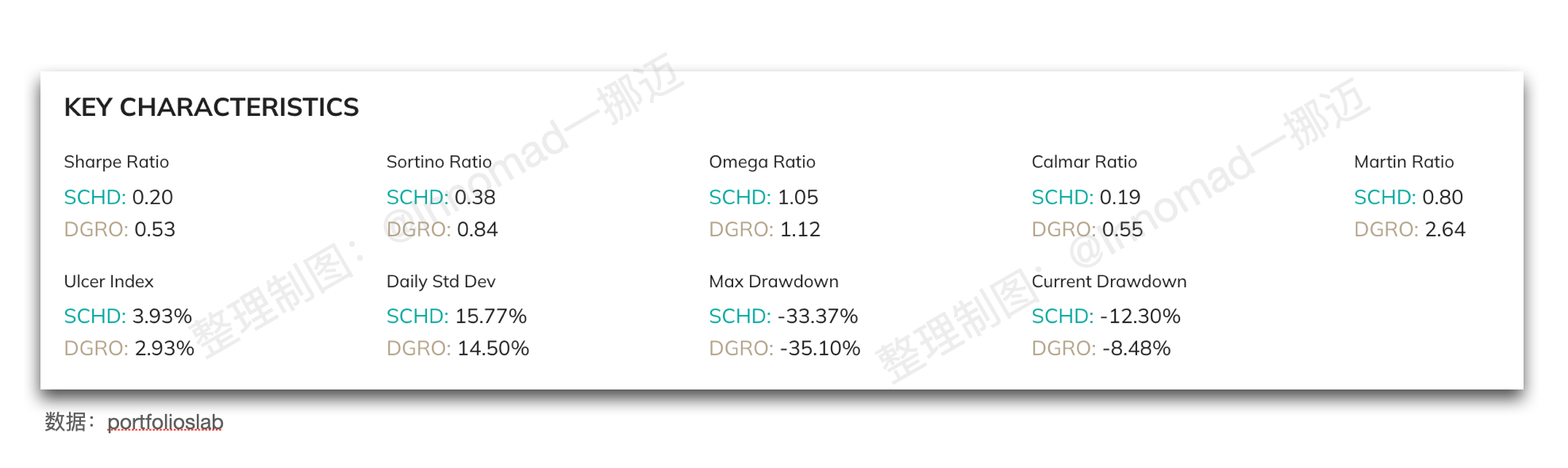

核心量化指标

**收益与风险的平衡

**SCHD 在股息率方面胜出,在几个风险收益指标上看,DGRO 更胜一筹。

夏普比率(0.53 vs 0.20):DGRO每承担一单位风险,收益效率是SCHD的2.6倍。

索提诺比率(0.84 vs 0.38):DGRO在市场下跌时损失更小,防御性更佳。

卡尔玛比率(0.55 vs 0.19):DGRO在经历最大回撤后,收益反弹能力更强。

选择指南

根据个人的资产配置策略和喜好的不同,可参考如下的选择指南:

-

追求高股息+低波动:选SCHD,其高股息和工业股防御性更适合保守投资者,但需接受较低的风险调整收益。

-

侧重成长+风险控制:选DGRO,科技持仓与分散策略更适应长期增长,且夏普比率、索提诺比率等核心指标全面领先。

-

均衡配置:可采取“哑铃策略”,同时配置DGRO(科技成长)与SCHD(传统价值),分散行业与风险敞口。

一挪迈的思考

两者都是非常有效的分红基金,但略有不同。SCHD 寻找高分红股票,而 DGRO 寻找持续增长分红的股票。高股息的 ETF 之前也了不少了。是否选择这些高股息的红利 ETF,需要根据自己的投资目标来确定。比如,你是希望增长,还是每月收息养老。

目前我已经开始积累 SCHD 的仓位,核心目标是为打造未来的养老资金。

原创不易,如认为有价值,请不吝赞赏充电⚡️