ETF 开箱:VCSH 旗舰级短期公司债ETF

有读者朋友提到过这个 ETF:VCSH,算是一个债券相关的 ETF,没开箱过这类 ETF,今天开一个看看。

VCSH,全称 Vanguard Short-Term Corporate Bond ETF,由美国先锋基金管理。

(之前写过一篇先锋基金 Vanguard 旗下著名的 ETF 系列,有兴趣可以看:几个懒人必备美股 ETF 组合

)

如果你还不知道 ETF 是什么,可以参考我写的 ETF 入门系列:

VCSH 基本情况

-

追踪指数 (Index): 彭博美国1-5年期公司债指数 (Bloomberg U.S. 1–5 Year Corporate Bond Index)

-

总资产规模 (AUM): 约 $460 亿美元(这是一个巨大的规模,确保了高流动性)

-

费用比率 (Expense Ratio, ER): 0.03% (极低的行业领先成本)

-

成立时间 (Inception Date): 2009年11月19日

-

有效久期 (Effective Duration): 约 2.7 年(属于低久期范围,利率风险可控)

-

30日 SEC 收益率 (30-Day SEC Yield): 约 4.19% (数据会随市场变化,反映当前收入水平)

-

主要投资标的 (Primary Holdings): 投资级公司债券(约90%集中在A级和Baa/BBB级)

-

投资目标 (Investment Goal): 提供当前收入,同时最小化利率波动风险。

核心投资策略

持仓

VCSH 是一个债券指数 ETF,彭博美国1-5年期公司债指数,持有 2500+ 公司债券。也因为是追踪指数的 ETF,所以持仓只要看指数的筛选标准即可:

-

信用评级: 仅纳入投资级(BBB-或更高)的公司债券。

-

货币与利率: 必须是美元计价、固定利率、应税公司证券。

-

期限要求: 债券的剩余期限必须介于1年至5年之间,这是基金“短期”定位的直接体现。

-

流动性保证: 债券发行规模必须至少达到3亿美元的未偿面值,以确保持仓具备充足的交易流动性。

-

风险排除: 指数设计主动排除了风险较高的债券类型,例如或有资本证券(CoCos)、欧洲债券以及带有股权特征的复杂债券 。

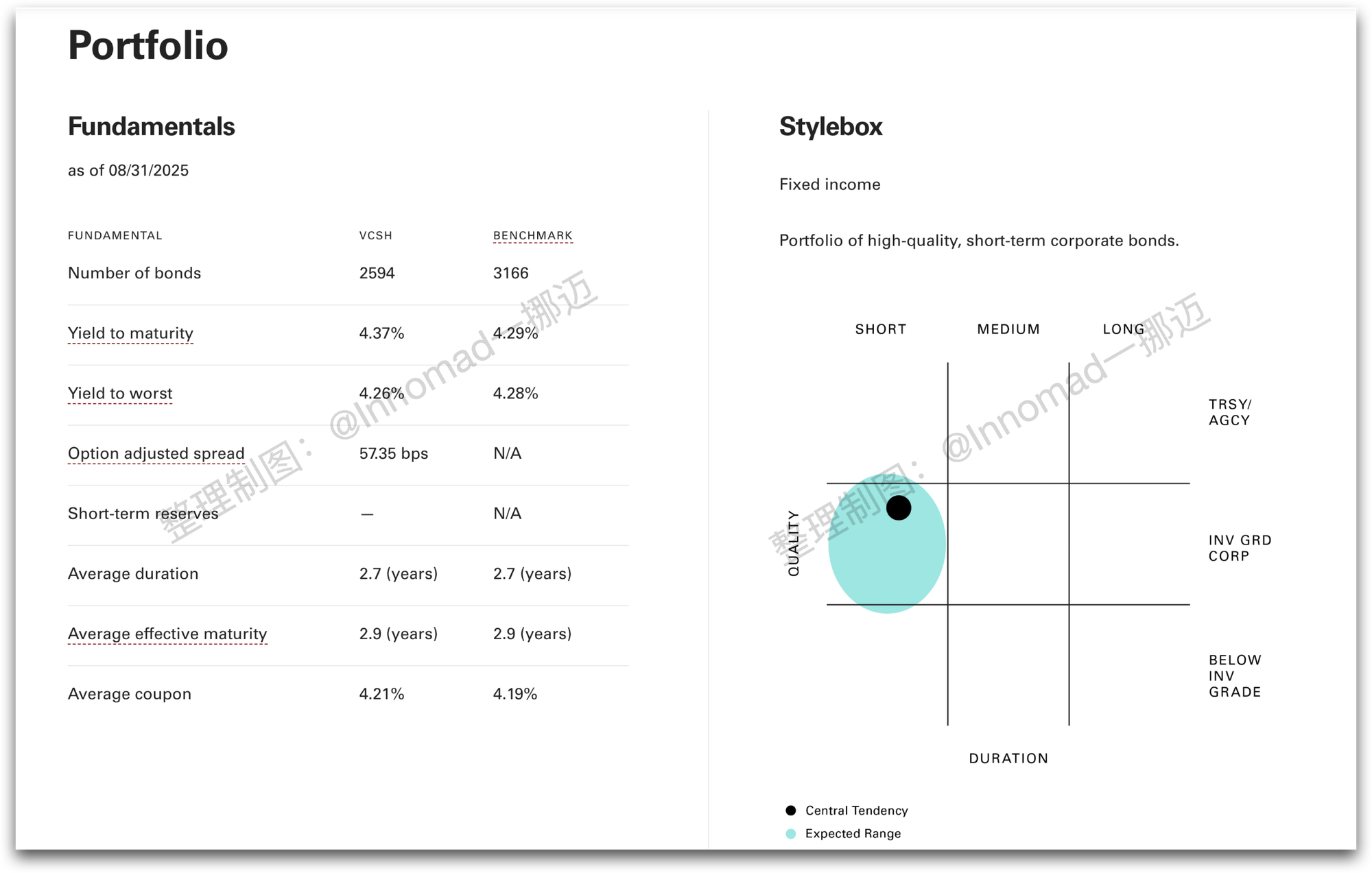

从上图左侧的表格可以看到,基准指数的公司债有 3166 个,而 VCSH 只持有 2594 个。这是因为 VCSH 的管理模式采用被动管理和指数抽样法 (Index Sampling) ,即基金经理为了提高效率和降低交易成本,他们选择一个具有代表性的债券样本组合,这个组合能够复制指数的关键风险特征,包括有效久期、信用质量分布和行业权重 。

这种方式虽然会引入一些细微的追踪误差,但 VCSH 极低的费率也算是一种补偿了。

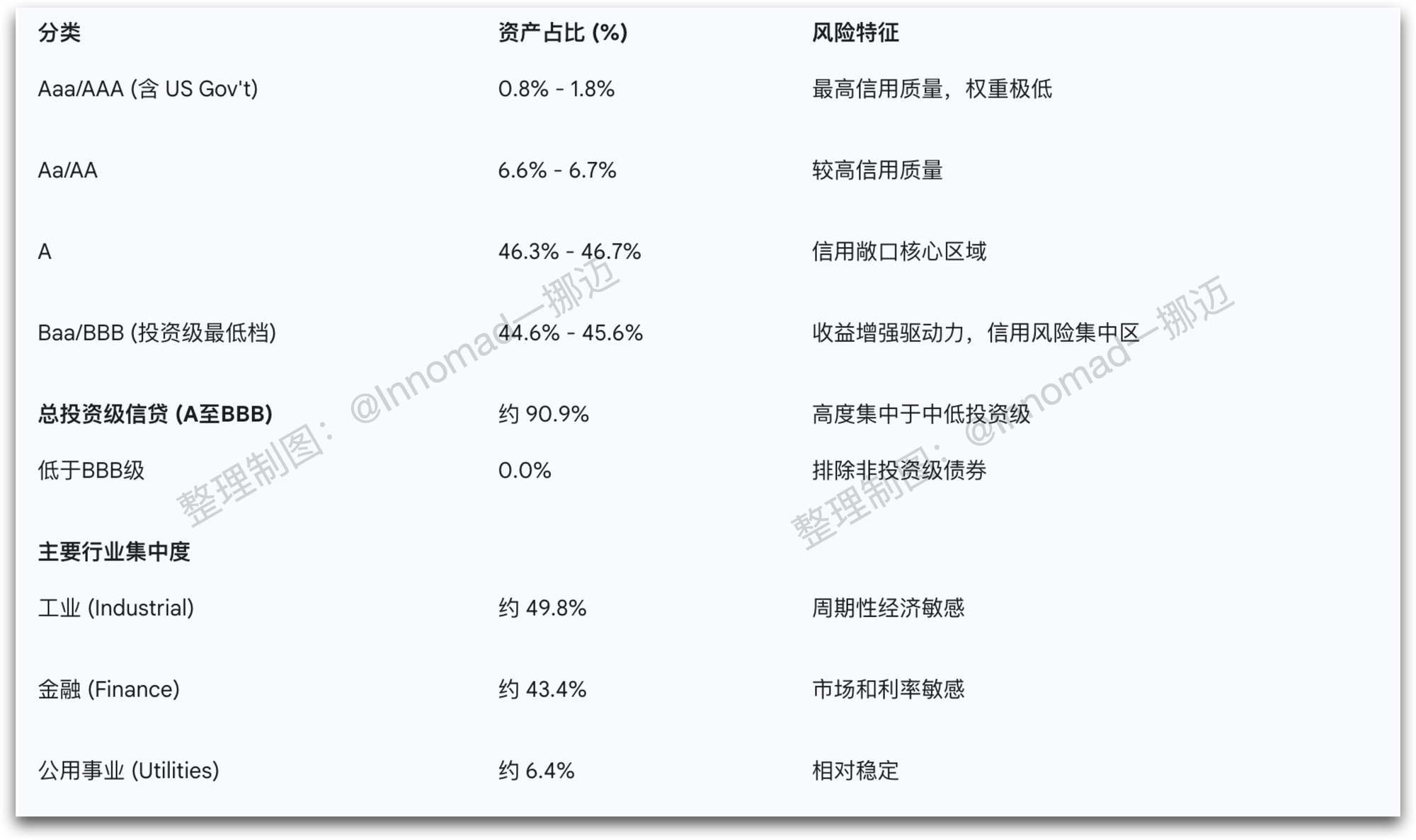

信用结构和行业暴露

VCSH的分散化做得非常好,前十大持仓也仅占总资产的 5%,行业平均水平一般都在 10% 以上。风险控制这块还是杠杠的。

基金的 90% 资产集中在 A级 和Baa/BBB级债券,说明其选择的是专注于信用利差最高的部分。其风险高于国债的级别,但优于垃圾债(垃圾债评级为 BB+/Ba1 以下)。不错Baa/BBB级债券也是投资级债券中最低档的了。在经济下行期间,这些债券可能会被降级,即变成垃圾债,这被称作“堕落天使风险”。因此,相比于一些将资产重仓于政府债的基金来说,更加激进。

VCSH在 行业层面上表现出显著的集中性 :

-

工业部门占据约49.8%的权重。

-

金融部门占据约43.4%的权重。

这两大部门合计超过93%的资产 。这种行业集中度表明VCSH的风险回报与美国整体经济的工业生产和金融系统的稳定性高度相关。在发生行业性系统性冲击时(例如,金融危机或大规模工业衰退),尽管久期较短,基金仍可能经历较大的相关性风险,而无法通过分散到非周期性行业来有效对冲。

核心风险

对于VCSH而言,信贷风险的重要性甚至超过了利率风险。这种风险通过信用利差 (Credit Spread) 的变化来传导:

-

利差收紧(好事): 经济乐观时,利差收窄,债券价格上涨,VCSH获得资本增值。

-

利差扩大(坏事): 市场担忧经济衰退或企业偿付能力时,利差突然扩大,导致债券价格下跌,基金净值遭受损失。

如:在2020年3月因疫情导致的信贷恐慌中,正是信用利差的突然大幅扩大,导致VCSH遭受了显著的资本损失。这证实了VCSH的风险特征:它有效对冲了利率风险,但却高度暴露于信贷风险。

值不值得买

债券,首先想到的可能是降息的影响。

债券价格与利率呈反向关系。当中央银行开始降息时,债券收益率下降,现有债券(包括VCSH持有的债券)的价格就会上涨。根据久期原理,利率每下降100个基点(1%),VCSH的市值预计会上升约2.7% 。因此,在降息周期中,VCSH能够实现显著的资本收益,尽管不如久期更长的债券(如中期公司债LQD)那样剧烈。

然而,降息周期,如果经济硬着陆,系统性的风险会让 VCSH 遭受大幅亏损。

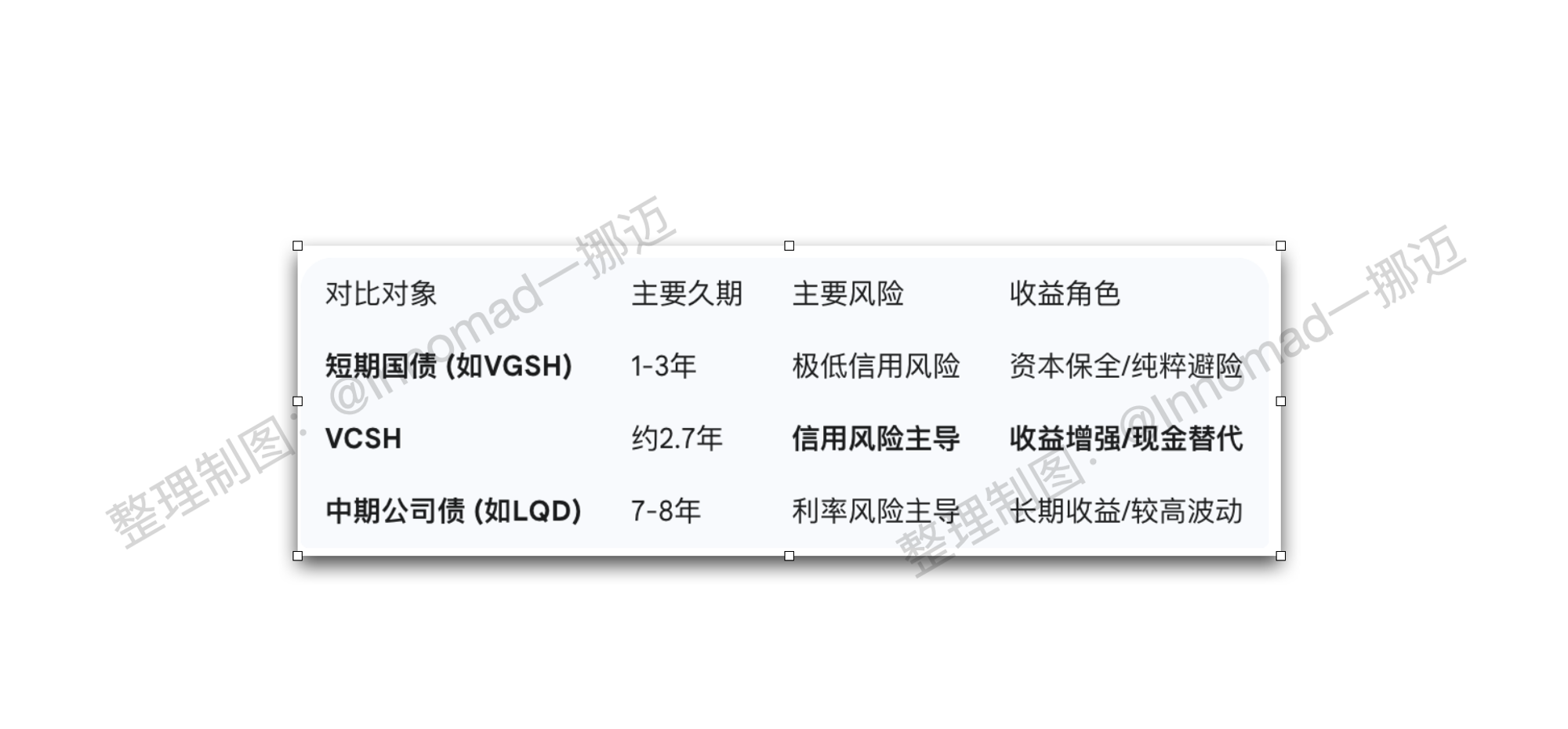

做个简表横向对比,供判断:

个人认为,如果要选一个公司债相关 ETF,VCSH 看上去是个不错的选择。

除此之外,如果你需要一个更加激进的现金代替(比如短期的闲置资金存放),BOXX 之流可能没有吸引力,那么 VCSH 也是个选择。

当然,从整体的资产配置方案来看,也可以通过增加这类 ETF,利用信贷利差来提高收益率。

我的资产配置方案中只配置了国债部分。关于资产配置,可翻看:

一挪迈的总结

VCSH 作为先锋基金旗下,在同类中依然显得很能打,较高的交易量和规模也似的买卖价差很低。先锋基金的传家特色——低费率也是一如既往。

我对债券的研究不深,以上也算是一些自己的学习笔记了,希望有用。

原创不易,如认为有价值,请不吝赞赏充电⚡️