期权波动率偏斜 Volatility Skew

在我的期权交流群里,有小伙伴问了期权的 Skew 的图的问题,今天就专项整理下这块知识。

如果你还入门期权,可以看看《美股期权知识库》

什么是期权波动率偏斜

期权波动率偏斜,英文:Options Volatility Skew,有时候简称为 Volatility Skew 或者 Options Skew。

引用一段 Investoedia 的解释:

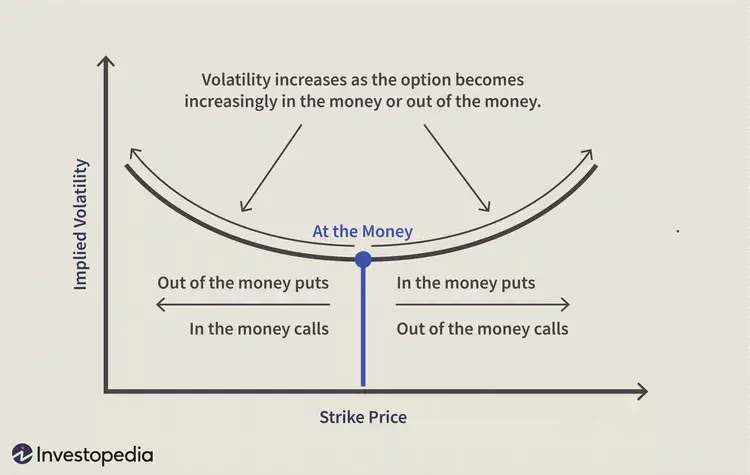

The volatility skew is the difference in implied volatility (IV) between out of the money options (OTM), at the money options (ATM) and in the money options (ITM). The volatility skew, which is affected by sentiment and the supply and demand relationship of particular options in the market, provides information on whether traders and investors prefer to write calls or puts.

翻译一下,即:

波动率偏斜是虚值期权(OTM)、平值期权(ATM)和实值期权(ITM)之间的隐含波动率(IV)差异。波动率偏斜受情绪和市场中特定期权的供需关系影响,提供了交易员和投资者更喜欢卖出看涨期权还是看跌期权的信息。

一般情况下,大家会简单使用 OTM 期权进行对比来做出 Skew 的判断,因为 OTM 对比相对来说较为明显,易于识别

波动率偏斜的种类

一般我们会分为两类:

-

垂直偏斜:即同一到期日的期权,不同的 strike 上,期权间的波动率差异

-

水平偏斜:即同一价格,不同到期日之间的差异

水平还是垂直的一个比较简单的记忆方法:

-

垂直:试想期权链的常见显示方式,一般为宜 strike 为中轴,垂直分布

-

水平:日历一般从左到右水平排布

“垂直偏斜”和“水平偏斜”可以在不同的交易策略上给交易者做出一些信息提示,比如,通过水平偏斜,交易者可以使用日历价差策略。在实际的操作上,水平偏斜会更加难操作一些,而垂直偏斜是最基础重要的,本文会着重介绍垂直偏斜。

波动率偏斜的形态

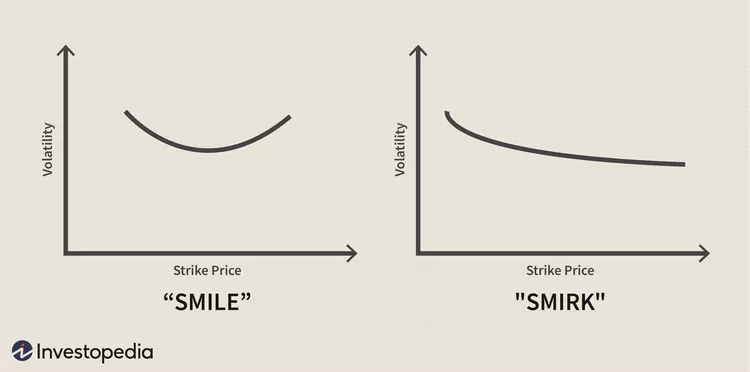

有些文章和网站也会把波动率偏斜(Volatility Skew)和波动率微笑(Volatility Smile)区分开来说。即:波动率偏斜是微笑的的一种特殊情况(呈不对成的图形时候)。这只是谈论问题的差异,选择自己能理解的就可以。我们在考虑这一点知识的时候,是要考虑所有情况,因此本文的 Skew 为泛指。

波动率偏斜的图形一般会有如下几种形态:

-

平坦无偏斜(Flat or No Skew)

-

微笑曲线(Smile)

-

负向/反向偏斜(Negative or Reverse Skew)

-

正向/前向偏斜(Positive or Forward Skew)

平坦无偏斜(Flat or No Skew)

即所有期权,无论行权价是多少,波动率都相同,通常意味着市场没有预期价格会有明显的涨跌

微笑曲线(Smile)

即,OTM 的 Call 和 Put 的隐含波动率都比 ATM 期权的隐含波动率高,且高的程度差不多,画成图形就会类似于上图的“微笑曲线”

得意的笑(Smirk)曲线

负向/反向偏斜(Negative or Reverse Skew) 和 正向/前向偏斜(Positive or Forward Skew) 有时候会被称为 smirk ,即这样:“😏”

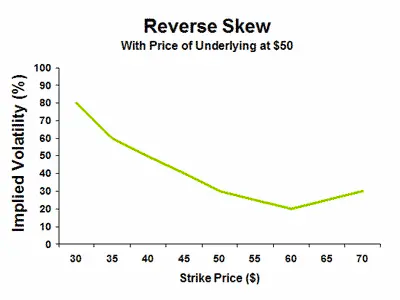

负向/反向偏斜(Negative or Reverse Skew)

如果偏斜为负,则意味着虚值看跌期权的隐含波动率高于虚值看涨期权。这在股票市场中经常出现,投资者更关注价格下跌,因此愿意为看跌期权支付更高的价格来保护他们的投资。负偏斜也表明市场预期价格将下降/对下跌风险定价更高。

这中偏斜可能最为常见,形成的原因:

- 在市场中,大量的投资者手中持有股票正股,这些投资者会做两件事情:

- 买入 Proactive Put,即给正股“上保险”,自从1987年股灾后,大家更愿意这样做

- 卖出 Covered Call,即卖出虚值 Call,做额外的收入

这样就导致了虚值 put 的价格上升(买的人多,导致价格变贵),虚值 call 价格下降(卖的人多)

- 通常,投资者认为股票的风险在与下行上,人们对于价格下跌更加恐惧,导致 put 更加昂贵

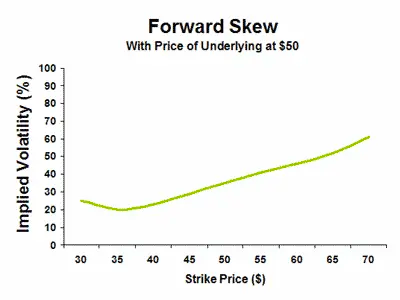

正向/前向偏斜(Positive or Forward Skew)

如果偏斜是正向的,意味着虚值看涨期权的隐含波动率高于虚值看跌期权。正向偏斜也表明市场预期价格上涨 / 对上涨风险定价更高。

正向曲线在实际上会比较少见,我们可以在波动率相关的标的中看到,比如 VXX 和 UVXY 的期权。也很好理解,VIX 的上涨,就意味着 SPX 的波动率上升,通常是在 SPX 下跌趋势中。

波动率偏斜的用处

波动率偏斜是交易期权比较重要的一个知识点,其实有时候你可能已经在用了,只是没有认真的把图画出来。Reddit 有个帖子说到:如果你不知道波动率偏斜,那你交易期权实际上就是闭着眼睛盲操。

波动率偏斜可以给到我们下面这些信息/提示:

1. 对市场风险的感知

如上一段所说,每一种形态的曲线,都意味着市场对未来的预期(见上文对形态的解释)。

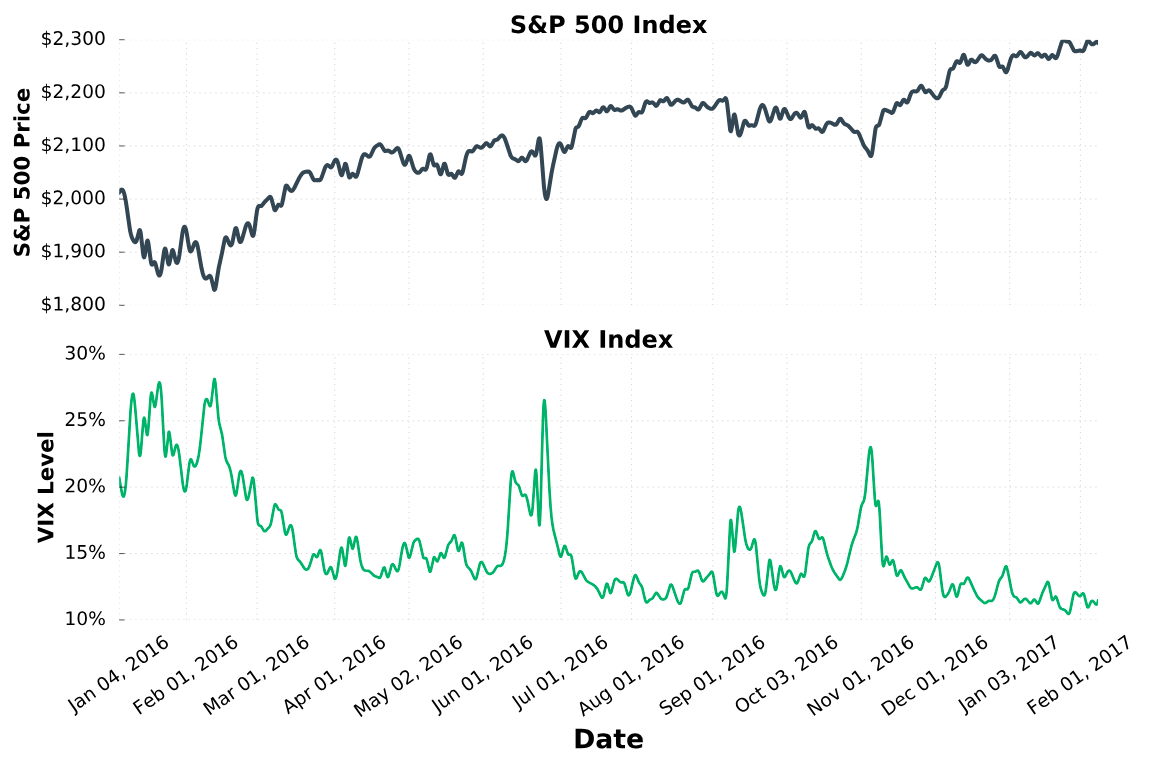

2. 感知隐含波动率如何对应标的价格的变化

比如 SPX 和 VIX 的关系,SPX通常是反向偏斜。在上图中,我们可以看到当SPX下跌时,SPX的隐含波动率(VIX)往往会增加。

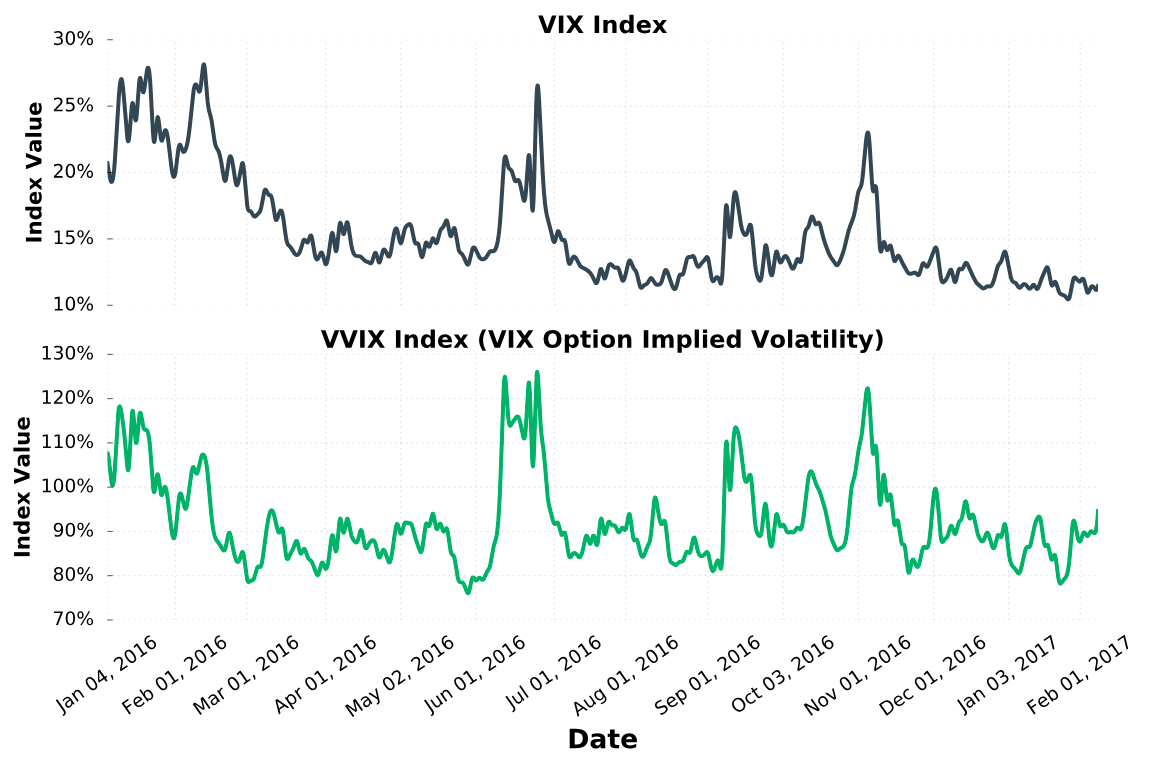

再比如,VIX 和 VIX 的期权

随着 VIX 的上涨,VIX 的期权 IV 也会上涨。

3. Call Spread 和 Put Spread 价格

-

在正向偏斜的情况下,Call Spread 的价格便宜(买入低IV Call,卖出高IV Call),Put Spread 价格更贵(买入高 IV put,卖出低 IV put)

-

在反向偏斜的情况下,Call Spread 的价格贵(买入高 IV Call, 卖出低 IV Call) Put Spread 的价格便宜(买入低 IV put,卖出高 IV put)

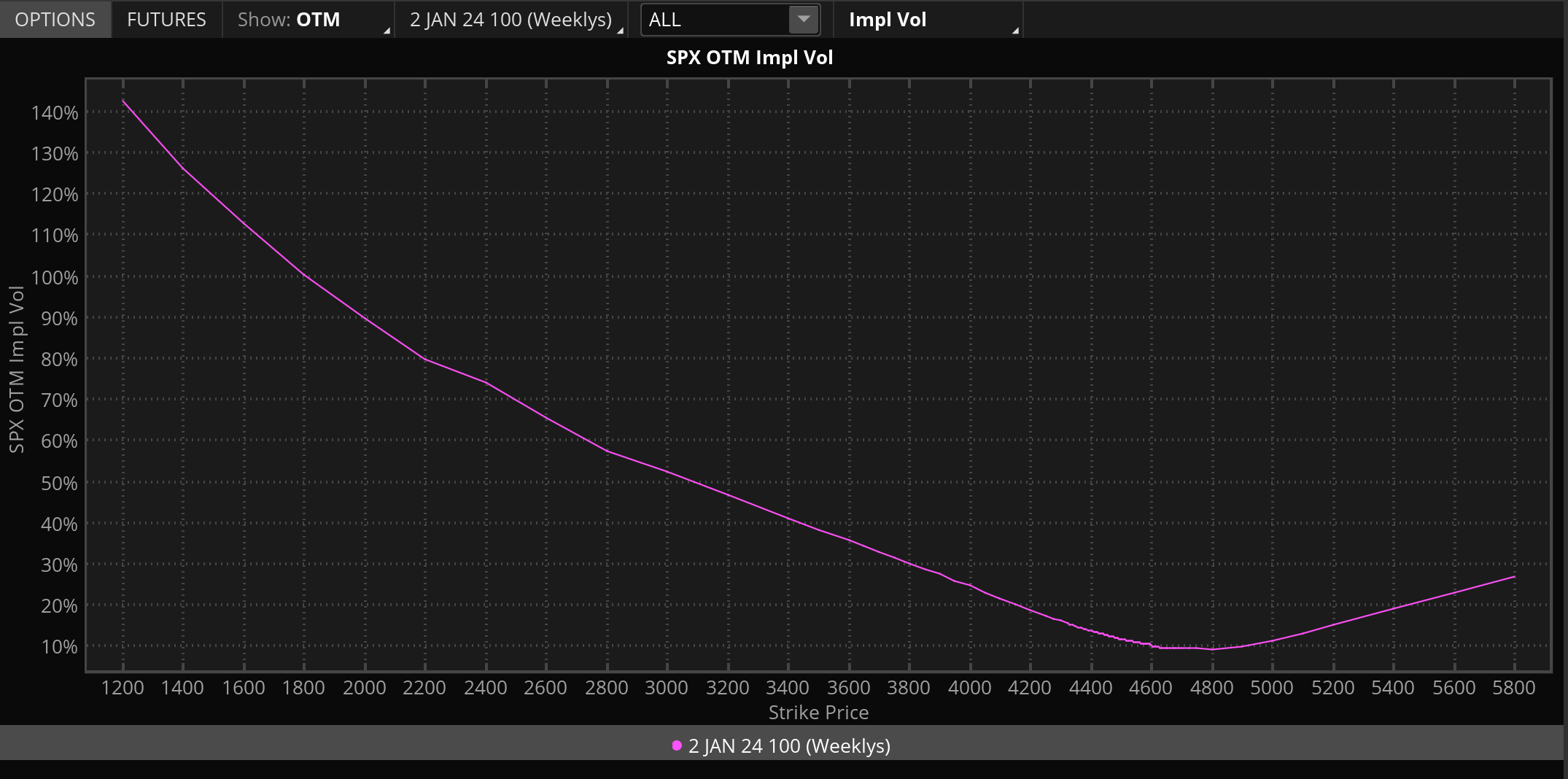

以 SPX 举例,数据为23.12.09截自 thinkorswim:

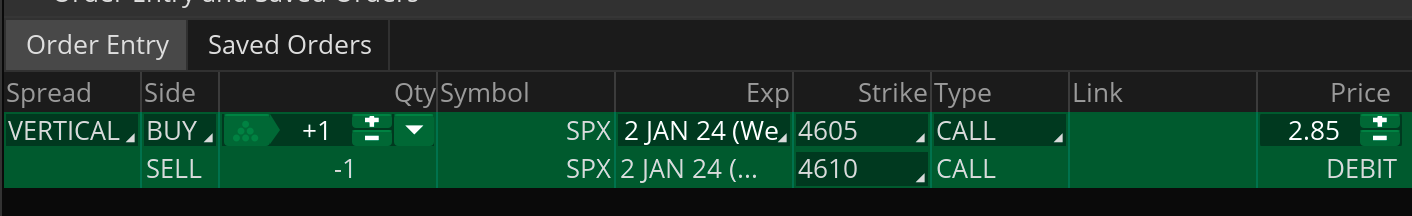

构建 ATM 附近的 Long Call Spread,价格为 2.85:

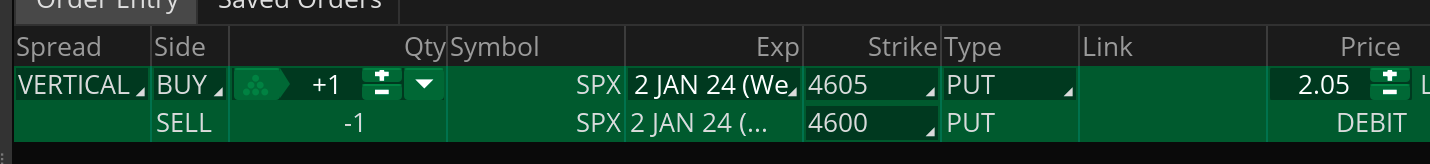

同样构建 ATM 附近同距离的 Long PUT Spread,价格为 2.05

可以看到,反向偏斜的中,Call Spread 价格更加贵。

以上均为买方策略(Debit),对于卖方而言,同样可以应用上:

从 Delta 来看,价格上涨,Delta 变大,将导致深度 OTM 的 Put Spread 贬值(股价上涨,delta 绝对值变大,因为是 Put 一侧,符号为负,即股票上涨,期权价值增加一个负数),而波动率上,因为是反向偏斜,波动率将减少,同样使 OTM Put Spread 贬值。

例如,我常用的 SPX 上的 Sell Put Spread,通常我们会在股票呈上升趋势(最佳理想位置为触底后),这样就能同时收获 delta 和波动率偏斜带来的收益。

4. 根据偏斜程度,选择合适的策略

偏斜图形的线越是陡,者说明市场预期风险更高,我们可以根据这个信息,制定和选择相关策略。例如,如果偏斜是非常陡峭的微笑取消,意味着市场预期股票会大涨或者大跌(比如,财报的到来,重大事件发生等)。那么,这种情况,有可能可以通过 straggle 或者 iron condor 等策略进行获利

5. Black-Scholes 有限性的实证

这其实也不算是个有用的“用处”… 因为 Black-Scholes 模型是假定波动率一致的情况下制定的,而波动率偏斜恰好证明了现实世界比模型复杂得多。因此,我们在做期权的时候,也不能完全依赖模型。

波动率偏斜的不足

波动率是根据一系列的模型计算出来的,且波动率本身并不稳定,在实际市场中可能会突然发生较大的改变,只依赖偏斜去判断是不太合理的。

如何查看波动率偏斜

通常情况下,一般也不会经常去看 skew 图,从期权链的各项报价信息上,基本就能看出来。

如果需要更加图形化的呈现,thinkorswim 上可以查看:

在期权链面板中,展开 Product Depth,点击 OPTIONS Tab,然后设置显示参数,垂直偏斜可以设置 Show 为 OTM,然后选择到期日,Strike 个数,即可

总结

波动率偏斜的理解对于期权交易必不可少,它涉及了隐含波动率、期权的价格、Call 和 Put 市场定价等等。

根据波动率偏斜的敞口和陡峭程度,我们可以分析出市场预期的风险在哪里,风险程度是多高等,对于期权策略的选择和搭建有着非常重要的指导意义。

当然,波动率偏斜不是银弹,它只是一个单一的分析指标,会受到众多其他因素的影响,最好是结合其他的指标一起看,比如 ATR,GARCH…

原创不易,如认为有价值,请不吝赞赏充电⚡️